DIGITAL BUSINESS

« Fin » et « tech » – une révolution culturelle dans la finance

Les fintech ont en effet pris un véritable envol ces dernières années. Entre 2010 et 2015, plus de 50 milliards de dollars ont été investis dans 2.500 entreprises.

September 26, 2016

Information is power, data is the new oil – très en vogue, ces types de lapalissades s’amplifient pour changer (pour toujours ?) la culture du monde de la finance. Animées par la réglementation plus stricte des marchés financiers et par le déploiement de l’intelligence artificielle qui – à travers les algorithmes de plus en plus puissants – les fintech ont en effet pris un véritable envol ces dernières années. Entre 2010 et 2015, plus de 50 milliards de dollars ont été investis dans 2.500 entreprises. Près de la moitié de ces investissements a été réalisée sur la seule année 2015, ce qui représente une progression de 75% par rapport à l’année précédente. Par Carlo Thelen

Information is power, data is the new oil – très en vogue, ces types de lapalissades s’amplifient pour changer (pour toujours ?) la culture du monde de la finance. Animées par la réglementation plus stricte des marchés financiers et par le déploiement de l’intelligence artificielle qui – à travers les algorithmes de plus en plus puissants – les fintech ont en effet pris un véritable envol ces dernières années. Entre 2010 et 2015, plus de 50 milliards de dollars ont été investis dans 2.500 entreprises. Près de la moitié de ces investissements a été réalisée sur la seule année 2015, ce qui représente une progression de 75% par rapport à l’année précédente. Par Carlo Thelen

Les initiatives entrepreneuriales émanant du secteur des fintech sont nombreuses. Citons par exemple :

- le « crowdfunding», levier qui permet au grand public d’investir, à travers une plateforme en ligne sécurisée, dans un projet quelconque, avec ou sans contrepartie matérielle ;

- le « crowdlending» ou le « peer-to-peer lending », mode de financement permettant au grand public de prêter directement de l’argent à d’autres particuliers ou à des entreprises (ce qui réduit le coût d’intermédiation) avec une contrepartie matérielle sous forme de remboursement à taux fixe ;

- les nouveaux moyens de paiement dont par exemple le paiement mobile ou intégré (je citerais Uber comme exemple) ;

- les monnaies virtuelles ou les « crypto-monnaies» (car créées à partir d’algorithmes cryptographiques) qui fonctionnent sans l’intervention d’une autorité centrale (entretemps, il existe plus de 700 types de crypto-monnaies, le bitcoin demeurant le plus populaire) ;

- la centralisation des comptes et flux bancaires afin de mieux visualiser l’évolution des postes individuels et d’optimiser la gestion du budget, etc.

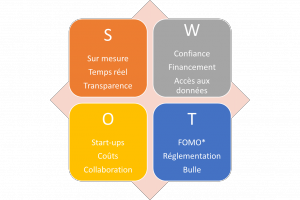

Le caractère diversifié n’est cependant qu’une des nombreuses forces des fintech, comme illustré par l’analyse SWOT ci-dessous:

Le principal avantage concurrentiel des fintech est leur capacité de développer des solutions sur mesure. L’exploitation des big data leur permet d’appréhender, voire d’anticiper le comportement de leurs clients et d’adapter les produits et services, en temps réel, à leurs besoins individuels. « Savoir pour prévoir, afin de pouvoir », comme dirait Auguste Comte. C’est la réactivité et l’aptitude d’intervenir avec une solution flexible à chaque étape de la vie du consommateur, qui fait l’expérience client. Le « one size fits all» appartient au passé. Des belles perspectives pour les outils de CRM (« Customer Relationship Management ») des entreprises et des institutions du secteur financier ! Une deuxième force des fintech est l’instantanéité: nous pouvons tous instantanément accéder à nos services financiers de prédilection sans fixer un rendez-vous au préalable et sans s’y rendre physiquement. Ainsi, une start-up qui recherche un crédit peut se connecter à une plateforme de « peer-to-peer lending », un particulier paie ses achats en ligne en recourant à un système de sécurisation des transactions, etc. Le credo « simple et rapide » devrait notamment intéresser les jeunes : selon le « Millennial Disruption Index » du cabinet de conseil américain Scratch, 71% des jeunes préfèrent prendre un rendez-vous chez le dentiste plutôt que de se rendre à leur banque[2]. Une comparaison assez particulière qui est pourtant parlante… Citons en dernier lieu aussi la transparence, le troisième grand atout des fintech. Que ce soit au niveau des données, des transactions ou des prix – la transparence s’amplifie, permettant une meilleure comparabilité ainsi qu’un meilleur suivi des opérations tant pour les clients que pour les investisseurs.

En ce qui concerne les faiblesses des fintech, la question est de savoir si nous faisons confiance en cette nouvelle culture de services décentralisés sachant que l’expérience des jeunes pousses actives dans ce secteur est le cas échéant faible? Et si le module fintech est vendu à notre banquier de confiance… savons-nous de quel algorithme il s’agit ? Qu’en est-il de la notoriété de ces nouveaux acteurs ? Le succès des fintech dépendra essentiellement de la confiance que nous accordons à ces « new kids on the block ». Une autre faiblesse est liée à leur financement : disposent-ils des capitaux d’investissements nécessaires pour développer leurs solutions. Une idée qui est dépourvue d’épaules solides ne se transforme pas en un produit innovateur. De même, il convient de se demander si elles vont réussir à se procurer le carburant dont ils ont besoin, à savoir les données des clients. Bien qu’elles disposent des moyens pour réaliser des analyses prédictives à partir de données personnelles, elles doivent, en premier lieu, se les approprier. Les banques, bien au contraire, disposent de bases de données volumineuses – voici une parfaite illustration d’une force des banques qui est une faiblesse des fintech. La loyauté des consommateurs de services financiers par rapport à leur banque – un autre défi pour les fintech ? Time will tell.

Parlons des opportunités ! D’abord, les fintech recèlent un fort potentiel pour la création d’entreprises : la directive européenne sur les services de paiement, la directive sur la monnaie électronique, une nouvelle réglementation pour le crowdfunding – tant d’initiatives récentes en faveur du développement des activités fintech. Les barrières à l’entrée sont moindres pour les fintech que pour d’autres acteurs du secteur financier : les coûts initiaux et opérationnels sont moins élevés, la charge administrative est moins importante et les entreprises sont plus mobiles. La digitalisation permet le cas échéant à une petite start-up de gagner des parts de marché considérables en peu de temps en lançant un produit de niche moyennant une application. Une autre opportunité concerne les coûts des services financiers: les nouveaux services ne passent plus par un intermédiaire, ce qui réduit les coûts de transaction pour le consommateur, tant pour les transferts nationaux que pour les transactions internationales. D’ailleurs, n’oublions pas que les gains potentiels ne sont pas réservés aux entreprises fintech et aux consommateurs. Les acteurs traditionnels de la finance en peuvent aussi bénéficier s’ils font preuve d’un esprit ouvert et d’une mentalité « can do ». Ils peuvent même faire évoluer leurs métiers en sous-traitant certaines activités ou étapes de leurs procédures à des start-ups dans les fintech. La voie à la collaboration est ouverte. En fait, elle n’a jamais été fermée…

Ceci dit, il ne faut pas croire que les fintech sont exemptes de risques. Citons par exemple le risque de sous-estimer la complexité règlementaire : la complexité du business model des fintech exige une réglementation qui soit claire, mais en même temps pas trop lourde. Ainsi, le régulateur doit éviter la dérégulation totale sans pour autant handicaper l’émergence et le développement de nouvelles entreprises, et les acteurs doivent se familiariser avec la réglementation qui s’applique afin de maîtriser les enjeux afférents. C’est ici que le fameux « level playing field » entre en scène : nous devons régler les activités au lieu de nous borner à régler les acteurs. Au lieu d’enserrer les banques dans un corset règlementaire, intensifions nos efforts pour accorder des crédits et pour déterminer les modalités de l’intermédiation financière ! Un autre risque qui mérite plus d’attention : la peur de manquer une occasion (en anglais : Fear of missing out, « FOMO »). La crédibilité des fintech dépend essentiellement de leur qualité, qui doit être à la hauteur des attentes. Faute de peur de manquer une grande chance, un investisseur pourrait précipiter les choses et investir dans un projet, voire prêter de l’argent à un particulier via un site web dédié, sans avoir passé au crible la qualité du service utilisé. Les conséquences d’un tel scénario peuvent être désastreuses. Cela nous mène directement à un dernier risque qui est de plus en plus évoqué : la bulle (le mot qui effraie !) des fintech. Après la première vague d’euphorie, les voix des sceptiques qui se demandent si le potentiel des fintech n’a pas été surévalué se font entendre de plus en plus… Le risque est réel, mais je pense qu’elles se trouvent encore à un stade trop précoce pour encourager les paniques. La seule croissance d’un nouveau secteur n’indique pas l’éclatement d’une bulle. Il est très probable que de nombreuses entreprises fintech ne réalisent pas encore de profits et que d’autres ont dû quitter le marché. Or, n’est-ce pas le cours normal des choses ?

Rappelons-nous la première partie de ma série de blogs « fintech » : si l’envergure des technologies dans le monde de la finance s’est clairement accrue, elles ont créé une valeur ajoutée dont nous ne prenons même plus conscience au quotidien (les cartes de crédit, les distributeurs automatiques, l’internet, etc.). Penchons-nous donc sur les opportunités des fintech tout en mitigeant les menaces !

Le Luxembourg en tant que hub fintech… reste à explorer. Dans mon prochain blog !